Qué es un fondo de capital privado

Nada como trabajar en equipo. Un fondo es un vehículo de inversión colectiva que se constituye juntando el dinero de varios inversores o partícipes. Una gestora es quién se encarga de administrarlo y tomar las decisiones de inversión. Podemos comparar un fondo de inversión con una pizza: cuando pides una pizza con tus amigos para compartir, cada uno aporta una cantidad de dinero al grupo y, a cambio, obtiene una porción proporcional de la pizza.

Un fondo de capital privado también es un vehículo de inversión colectiva en el que los inversores invierten su dinero para que los gestores lo administren, pero se diferencia de un fondo tradicional en el tipo de activos en los que invierte (empresas no cotizadas), el horizonte temporal (largo plazo) y el ciclo de vida del fondo.

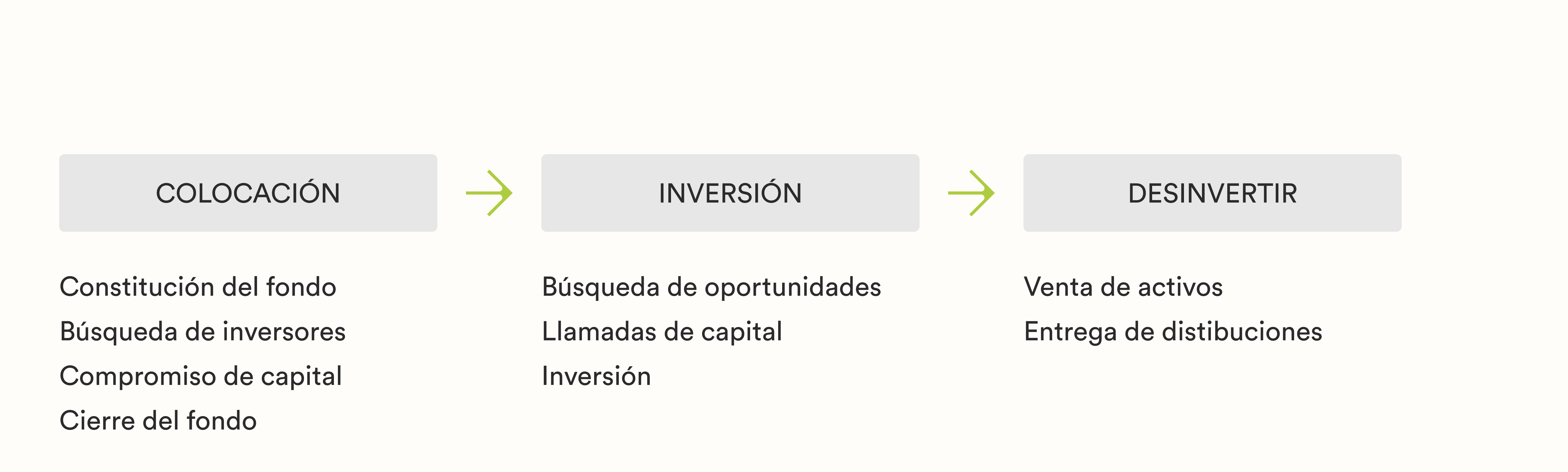

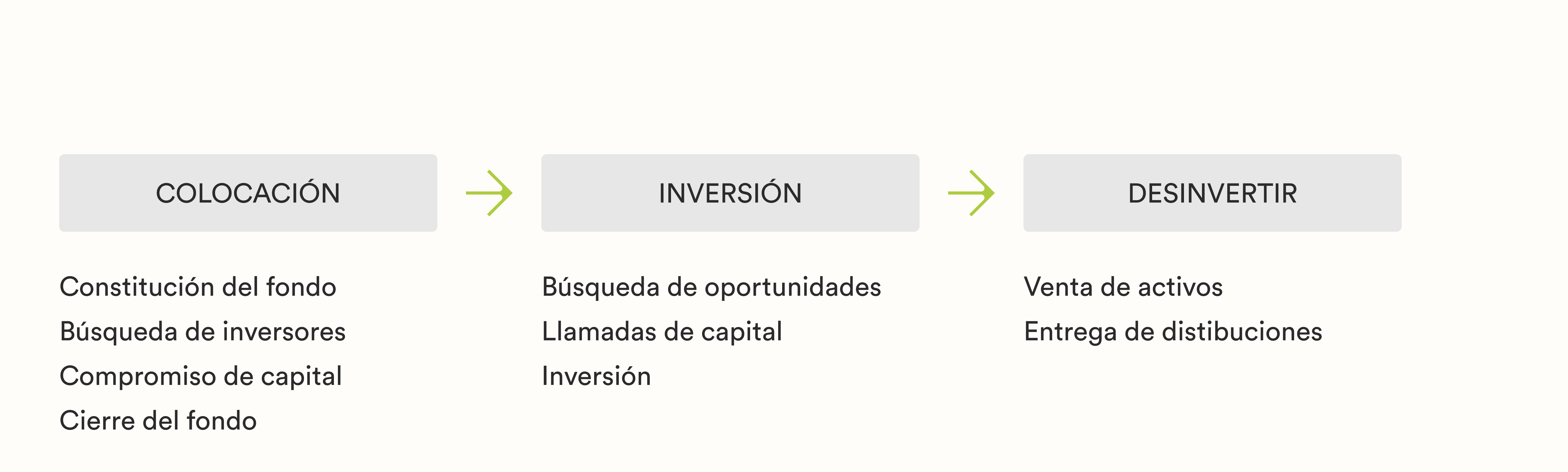

Este ciclo de vida, a diferencia de los fondos de inversión tradicional, es finito, suele tener una duración de 10 años, y se divide en tres fases: constitución del fondo y colocación, inversión y desinversión, durante las cuales el partícipe irá aportando capital (a través de las llamadas de capital) y recibiendo ganancias (distribuciones). Estas fases no son estrictas, puede ocurrir que al mismo tiempo haya inversiones y desinversiones, según las necesidades del fondo y las oportunidades que localicen los gestores.

Figuras clave: mi papel cómo inversor

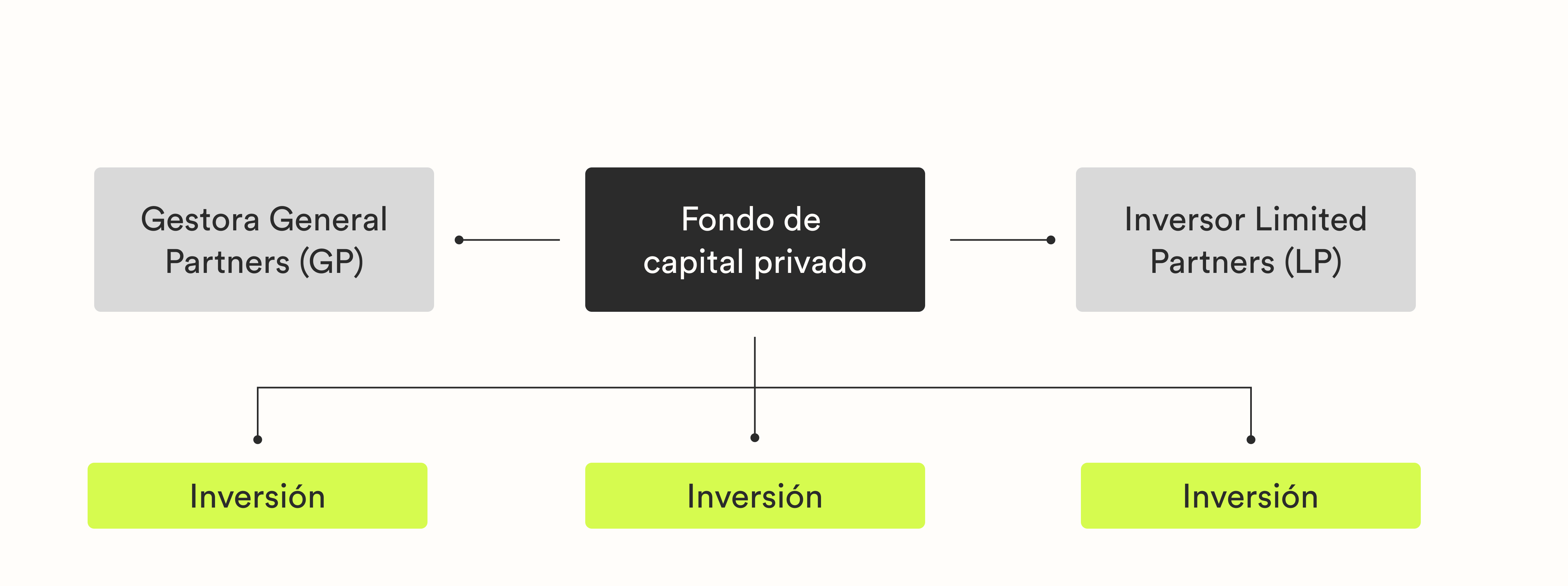

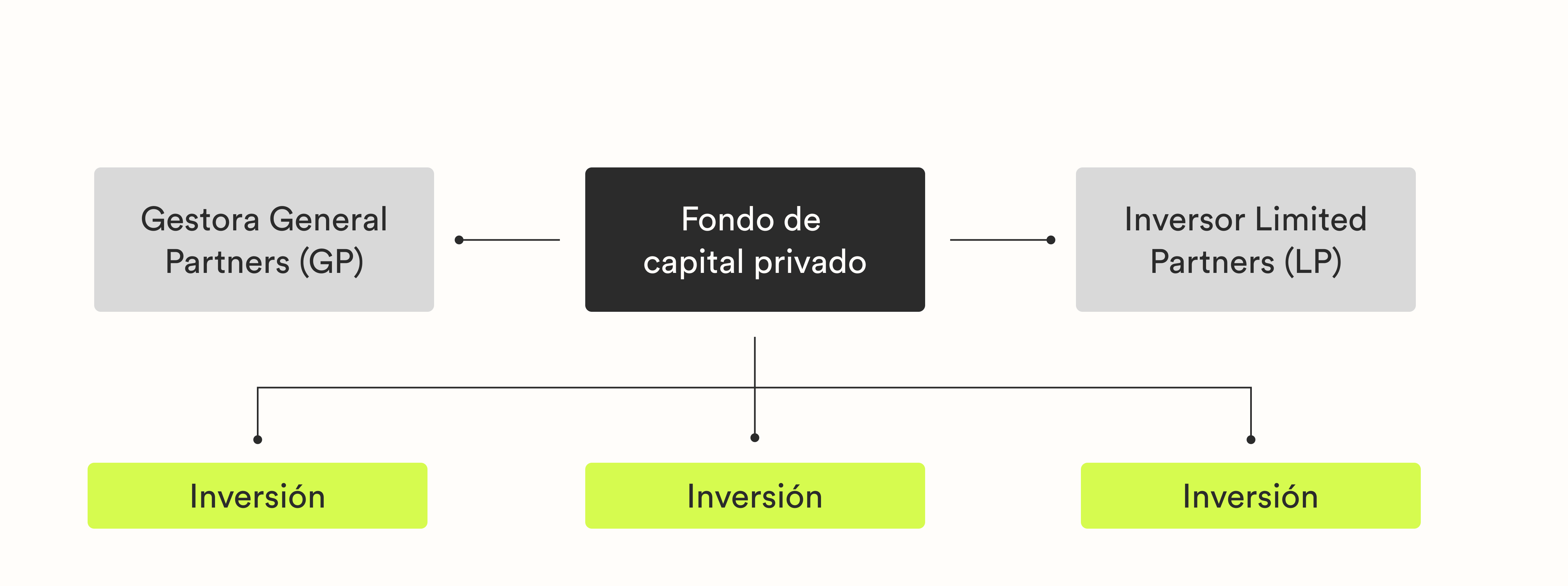

En los fondos de inversión en capital privado diferenciamos dos figuras clave:

- El gestor del fondo o general partner (GP): su función es captar capital de los inversores y buscar, ejecutar y gestionar las inversiones con el objetivo de obtener rendimientos para los inversores del fondo.

- El inversor, conocido como limited partner (LP): aporta capital al fondo, pero no influye en las decisiones de inversión. Los inversores pueden ser instituciones como fondos de pensiones, fundaciones y compañías de seguros, así como inversores particulares.

Existen diferentes tipos de fondos de capital privado. En Crescenta podrás invertir en FCR (Fondos de capital Riesgo) o FIL (Fondos de Inversión Libre), que son vehículos de inversión destinados a inversores profesionales con menores necesidades de diversificación.

El FIL tiene naturaleza de vehículo abierto, pero con la posibilidad de invertir en fondos cerrados. A diferencia de los FCR, el FIL puede invertir hasta el 100% de la inversión en un único fondo subyacente, es decir son fondos más concentrados. Lo que permite a los gestores tener mayor flexibilidad al componer la cartera de inversión.

Por su parte, en los FCR el mínimo de inversión para un minorista es de 10.000 euros, siempre que no suponga más de un 10% de su patrimonio y que cuente con asesoramiento (si su patrimonio no supera los 500.000 euros).

¿Por qué invertir a través de fondos?

El inversor (LP) disfrutará de una gestión profesional, ya que será un equipo gestor (GP) quien tome las decisiones de inversión. Los GP cuentan con herramientas, información y contactos para tomar las mejores decisiones, unos recursos que difícilmente podrá igualar un inversor individual.

Asimismo, a través de estos vehículos, el inversor podrá acceder a oportunidades en las que no podría invertir si quisiese hacerlo de manera individual. Esto sucede porque los fondos tienen una gran capacidad de negociación y un volumen de patrimonio muy superior, por lo que podrán acceder a una gran variedad de mercados y proyectos.

De esta forma, un fondo de capital privado es capaz de invertir en diferentes empresas, lo que favorece la constitución de una cartera diversificada.

Las características propias de los fondos de capital privado también los convierten en una excelente vía de ahorro periódico. A diferencia de los tradicionales, los fondos de capital privado no tienen un valor liquidativo diario. Además, el inversor no desembolsa el importe que quiere invertir en el momento inicial, sino que lo va haciendo a medida que el gestor (GP) lo solicite a través de las llamadas de capital (capital calls). De esta forma, al desembolsar el capital de manera gradual, la inversión en fondos de capital privado se convierte en una atractiva vía de ahorro.

Asimismo, su carácter ilíquido también puede ser un aliado para el ahorrador. El inversor no puede desinvertir en el fondo cuando quiera, por eso se dice que son inversiones ilíquidas. Esta liquidez limitada se puede convertir en una ventaja, al ayudar al inversor a controlar sus emociones e invertir de manera periódica, cumpliendo su planificación financiera. Sin embargo, si el inversor necesita liquidez, existe la opción de buscar una operación de venta en el mercado de secundarios.

Sin embargo, como toda inversión, conlleva riesgos, por lo que el inversor deberá invertir teniendo en cuenta su patrimonio, conocimientos financieros, horizonte de inversión y tolerancia al riesgo.

Las ventajas del largo plazo: la espera se recompensa

Una de las principales características de la inversión en capital privado es su orientación al largo plazo. Por el tipo de empresas y proyectos en los que invierten los fondos de capital privado, habrá que esperar más tiempo que en las inversiones tradicionales para que se materialicen las ganancias (la duración suele ser de 5 a 10 años). A cambio, el potencial de obtener rentabilidad es mucho mayor, asumiendo, por supuesto, el riesgo inherente a cualquier tipo de inversión.

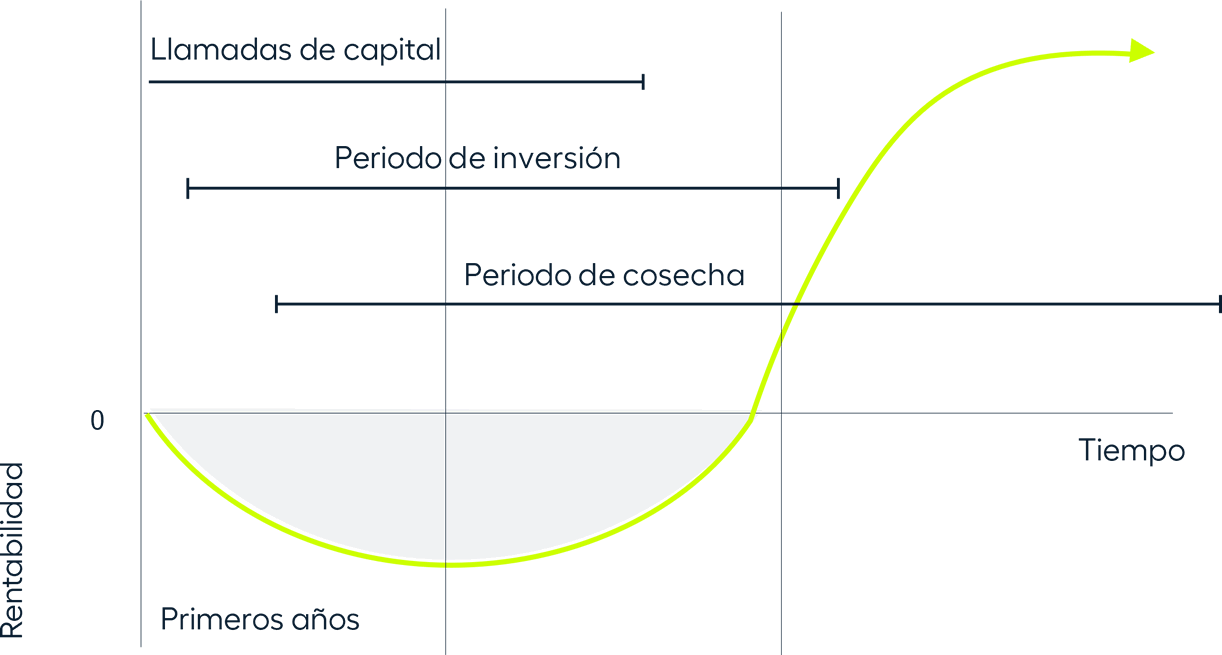

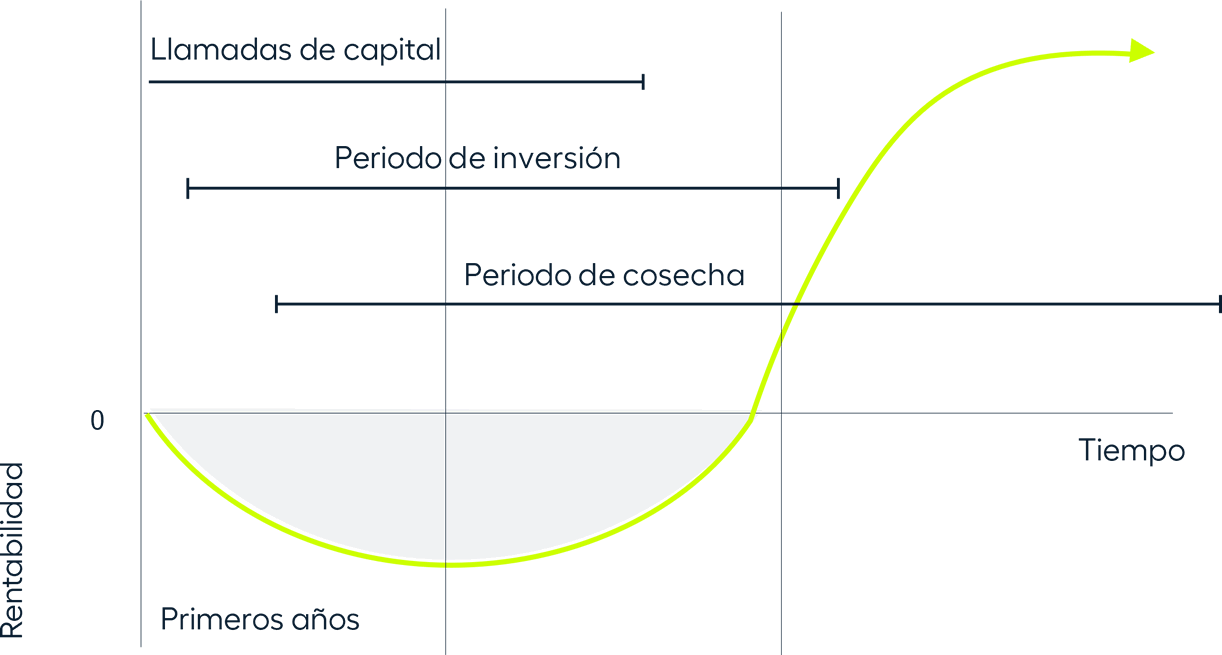

En este punto, es importante estar familiarizado con la curva J, que describe la forma que suele adoptar el valor liquidativo de un fondo de inversión de capital alternativo y refleja la tendencia de estos fondos a dar resultados negativos en los primeros años. Esto ocurre por dos razones, en primer lugar, hay que tener en cuenta que la creación de valor en un negocio no es inmediata, además, hay que sumar los costes iniciales de las inversiones y las comisiones de gestión.

Conforme pase el tiempo, el fondo mejorará la eficiencia y creará valor en las empresas en las que ha invertido. En la mayoría de las ocasiones, a medida que el fondo obtenga beneficios por la venta de las empresas, el retorno de la inversión superará con creces las pérdidas iniciales.

Fuente: JP Morgan, Informe "Know your Alternatives"

Fuente: JP Morgan, Informe "Know your Alternatives"

Si quieres aprender más sobre las particularidades de los fondos de capital privado descarga nuestra guía "Particularidades de la inversión en Capital Privado: compromiso, llamadas de capital y distribuciones".

Fuente: JP Morgan, Informe "Know your Alternatives"

Fuente: JP Morgan, Informe "Know your Alternatives"