En la última década, el sector tecnológico ha sido el más rentable dentro del capital privado. La innovación acelerada, la escalabilidad y la transformación digital global han impulsado a las empresas tecnológicas a nuevas cotas de crecimiento.

La tendencia apunta a que cada vez las empresas permanezcan más tiempo en los mercados privados, por lo que la mayor parte de su crecimiento se materializa

fuera de la bolsa. Esta tendencia se refuerza en las empresas tecnológicas, de hecho, más del 95% de las empresas software son privadas (marzo 2025)

1.

Por ello, los fondos de Private Equity Growth han llamado la atención de los grandes inversores, ya que constituyen una puerta directa a las empresas más punteras que definirán el mundo, los próximos Ubers, Spotify,

OpenIA… Los fondos no solo invierten en las compañías, sino que se involucran trabajando junto a ellas, optimizando su estructura operativa, ampliando mercados y desarrollando nuevas líneas de negocio. Es mucho más que inversión: es una alianza estratégica con los mejores expertos en tecnología.

Además, de la temprana exposición a las mayores fases de crecimiento de las tecnológicas, la inversión en este tipo de fondos tiene numerosas ventajas, entre las que destacamos la capacidad de los fondos de identificar ganadores, los elevados potenciales de rentabilidad o el contexto económico favorable. Sin embargo, para que estas ventajas se materialicen la elección de un buen gestor es fundamental.

1. Gestión activa y especializada en sectores y subsectores tecnológicos: los fondos se involucran trabajando junto a las compañías invertidas, prestando sus años de experiencia y optimizando su estructura operativa, ampliando mercados y/o desarrollando nuevas líneas de negocio.

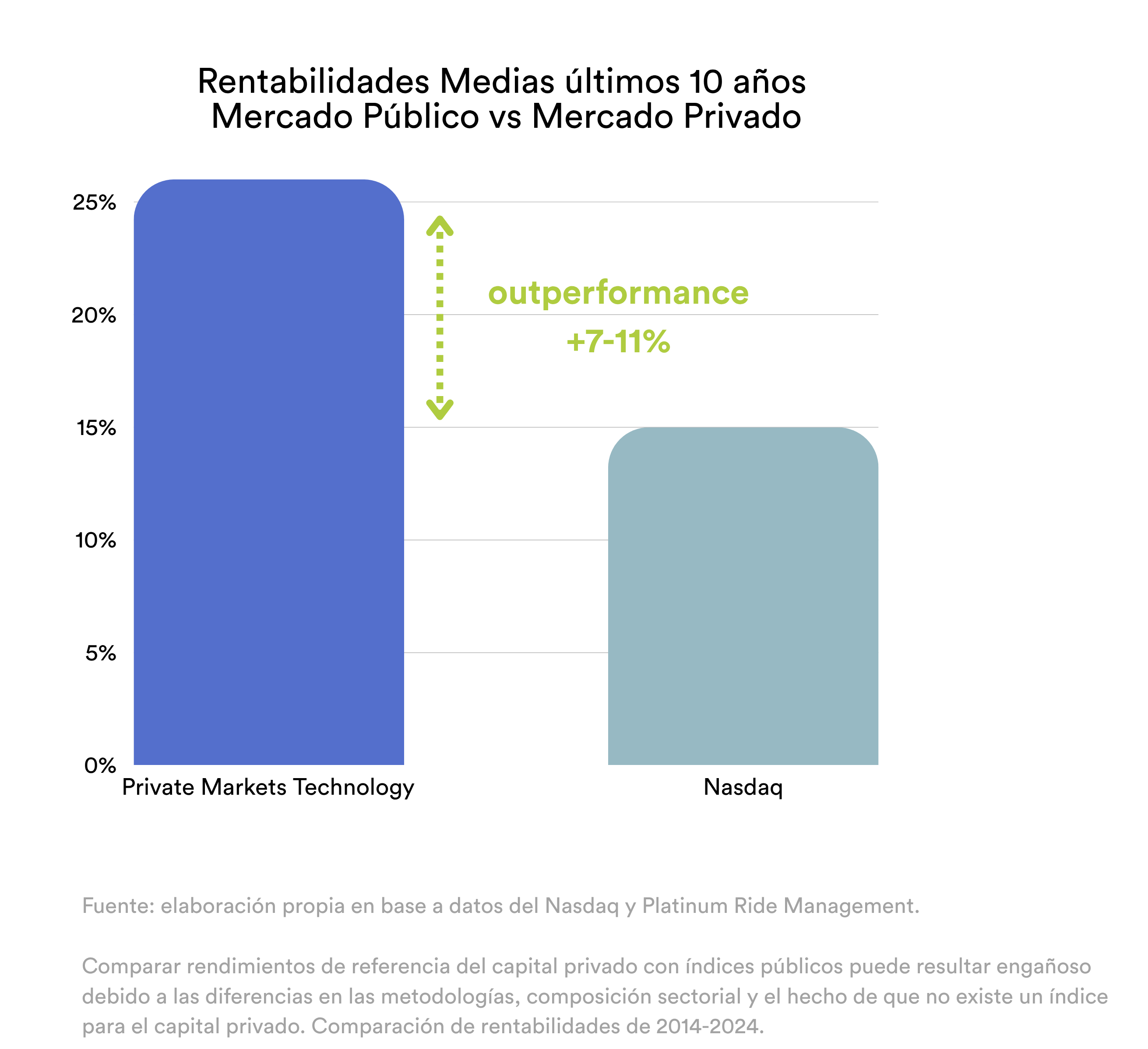

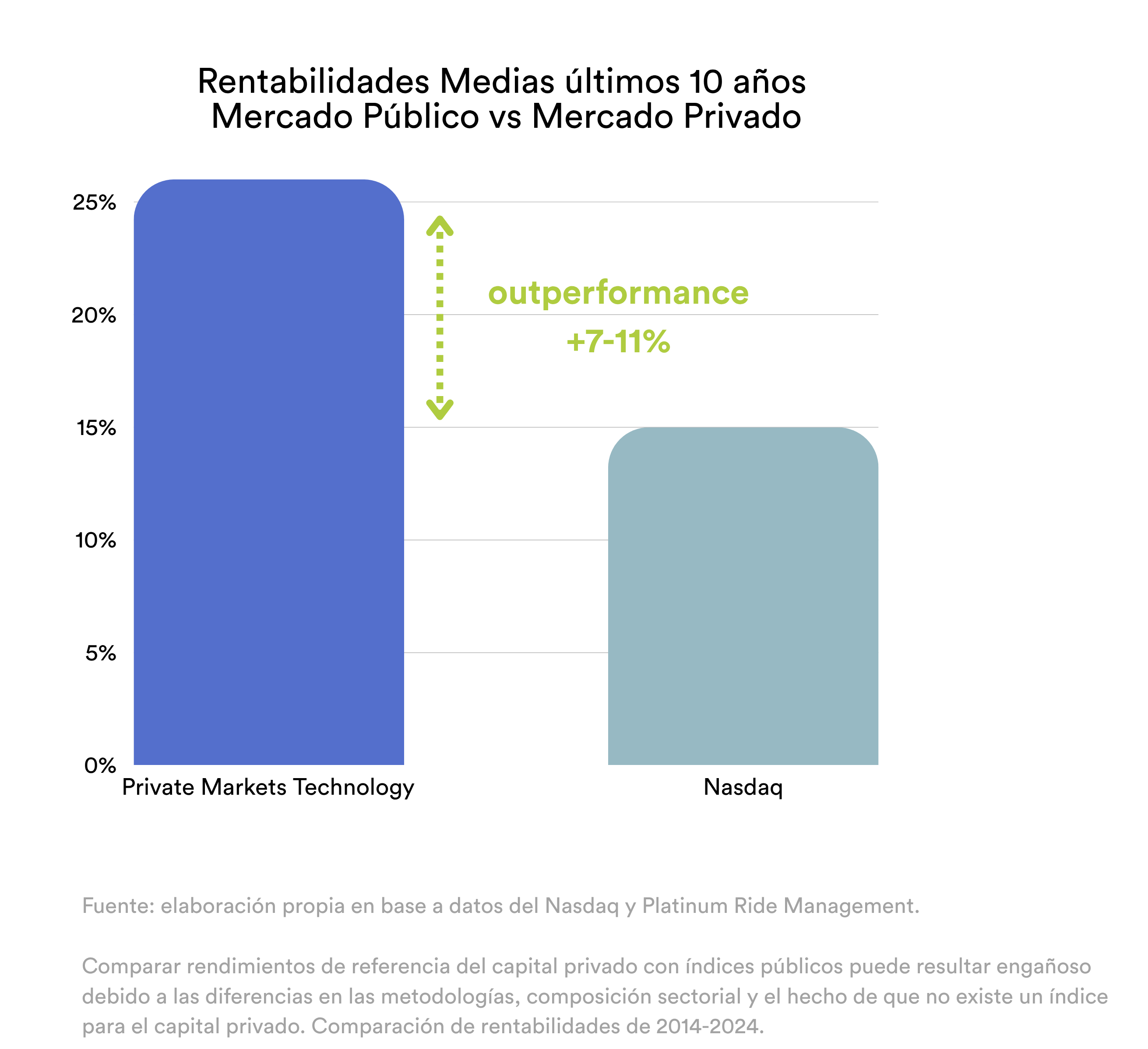

2. Elevados potenciales de rentabilidad: a través de los fondos de Growth se obtiene exposición a empresas tecnológicas en sus fases iniciales y de expansión, acompañándolas en su crecimiento.

3. Menor correlación y menor volatilidad: a diferencia de las inversiones en mercados públicos, las participaciones en Private Equity suelen estar menos expuestas a la

volatilidad diaria. Una característica especialmente relevante en el sector tecnológico, que tiende a ser muy sensible a las fluctuaciones de los mercados públicos.Adicionalmente, el PE ha mostrado históricamente una correlación menor con las grandes acciones cotizadas (0,6–0,7), lo que ayuda a suavizar la

volatilidad del portfolio y aporta tanto mejor rendimiento como menor riesgo.

4. Contexto económico: el inicio de ciclo de bajadas de tipos de interés disminuye el coste de la financiación de proyectos, junto con una economía resiliente. Adicionalmente, las valoraciones se han normalizado desde la subida de 2021, lo que ofrece mejores puntos de entrada.

Como toda inversión, el Private Equity Growth también implica riesgos. Al invertir en empresas en expansión, existe exposición a la competencia, cambios tecnológicos o ciclos económicos adversos. Además, la

Liquidez es limitada, dado que las participaciones no cotizan en mercados públicos y suelen mantenerse durante varios años.

Por ello, la elección de un buen gestor es clave: la experiencia sectorial, el acceso a compañías líderes y la capacidad de generar valor operativo son los factores que marcan la diferencia.

Este contenido es meramente informativo. Se trata de un contenido de formación financiera que Crescenta pone a su disposición, sin intención de emitir ningún tipo de recomendación personalizada de inversiones. No se trata en ningún caso de publicidad de ningún tipo de instrumento financiero, ni una recomendación u oferta de compra.