Hablamos de portfolio de fondos, porque es un fondo que a su vez invierte en un número reducido de fondos (a los que llamamos fondos subyacentes). La selección es exhaustiva, buscando fondos top tier (los mejores de su categoría) y no incluyendo más de 5-7 fondos para mantener un nivel alto de diversificación sin comprometer la rentabilidad.

En total, el portfolio de fondos tendrá exposición a más de 300 compañías, con exposición a diferentes subsectores dentro del de tecnología (SaaS, infraestructura IT o ciberseguridad), lo que permite obtener una alta diversificación invirtiendo en diferentes sectores, mercados, geografías…

Además, estos fondos subyacentes son exclusivos, ya que hasta ahora solo habían estado disponibles para inversores profesionales y a partir de tickets de entrada de millones. Insight o G Squared son dos de los fondos subyacentes en los que invierte Crescenta Growth.

El portfolio tiene una duración de 10 años (con posibilidad de extenderlo 2), incorporando un 20% de inversión en secundarios con el fin de reducir la vida del fondo para que puedas recibir distribuciones antes y así dotarlo de liquidez. Además, este carácter de inversión a largo plazo permite reducir los niveles de volatilidad.

El objetivo del portfolio de fondos es duplicar la inversión alrededor de 2,5 veces (2,5x MOIC) y conseguir una rentabilidad anualizada entre el 18% y 22% (TIR 22%).

Estas estimaciones se basan en el historial de rentabilidades netas de los fondos subyacentes, que superan el 22% de TIR.

Crescenta Private Equity Growth Top Performers I, FCR es un fondo destinado tanto a inversores minoristas como a profesionales desde un compromiso de 10.000 euros.

Se trata de la mejor forma de inversión a nivel retorno/riesgo si quieres construir una cartera diversificada de capital privado con base tecnológica y hacer inversión de tendencia en compañías en fase de crecimiento acelerado.

- Diversificación: tanto a nivel sectorial como a nivel geográfico

- Mayor universo de compañías: más del 90% de las compañías no cotizan en bolsa, tendrás acceso a empresas como SpaceX, Uber, Spotify, Vinted, Airbnb…

- Acceso: los fondos “top quartile” o los mejores fondos de growth tienen un acceso muy limitado ya que normalmente están sobre suscritos por todos sus inversores previos, que siempre han sido altos patrimonios o clientes institucionales. Ahora, Crescenta, da la oportunidad de co-invertir con este tipo de inversiones desde 10.000 euros de compromiso.

- Descuentos en el sector tecnológico: tras el covid todo este tipo de empresas tuvieron un repunte significativo, pero en los últimos años el acceso a la deuda se ha vuelto más complicado y hay menos liquidez, las valoraciones han experimentado correcciones, es decir, han bajado, y, por lo tanto, consideramos que es un buen momento de entrada.

- Exposición a megatendencias: pensamos que es el momento de participar en tendencias tecnológicas que marcarán el mañana, como la inteligencia artificial o la ciberseguridad.

Ana Hernández, manager del equipo de Inversión de Crescenta: “No olvides que la mejor forma de invertir en los mercados privados es construyendo una cartera de manera gradual y diversificada, por eso pensamos que Growth es el fondo perfecto, y totalmente complementario a Buyouts, para crear una cartera óptima que replique la distribución recomendada por los grandes asesoras y bancas privadas”.

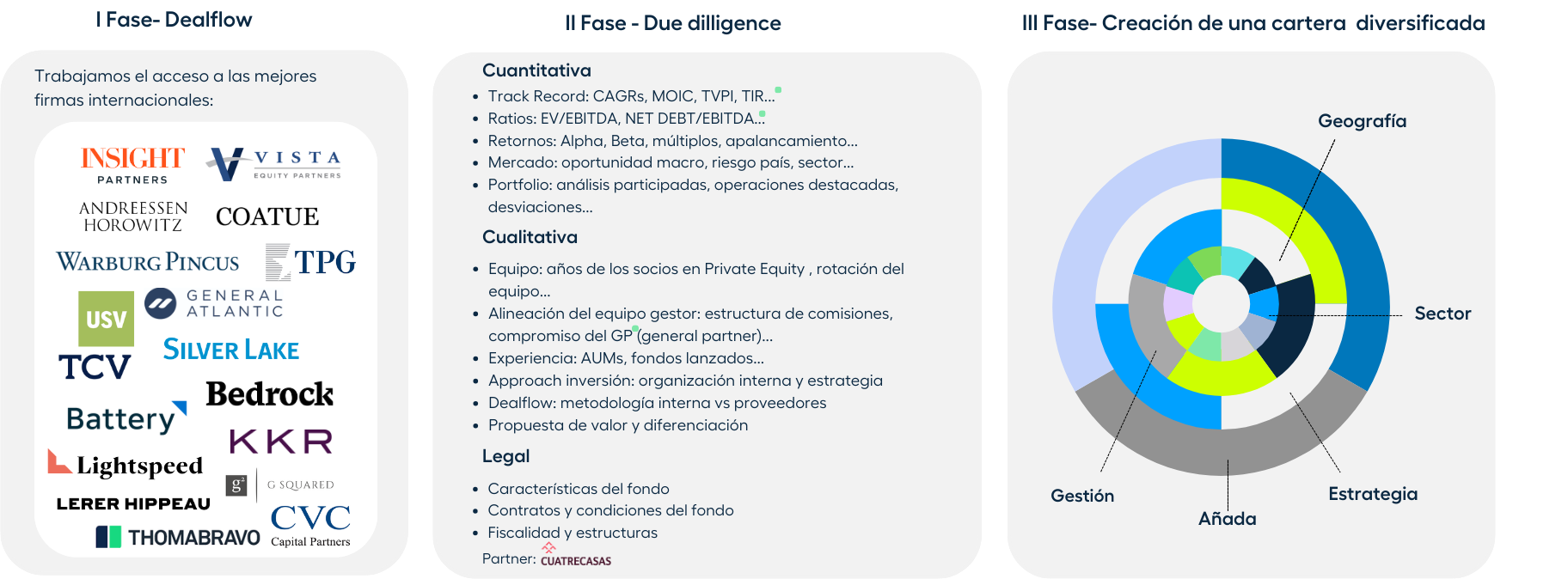

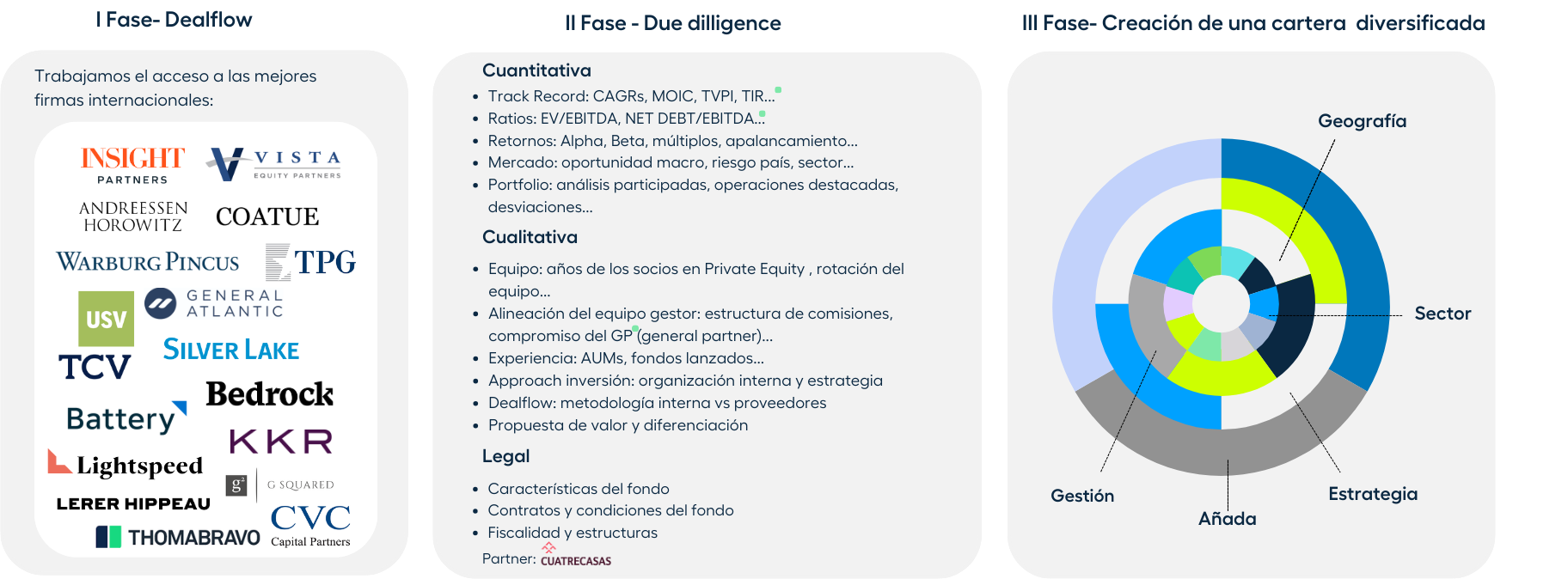

En Crescenta nos caracterizamos por realizar un proceso de selección muy exhaustivo, estableciendo un primer filtro muy selecto: solo analizamos fondos insignia de gestoras Top-tier con estrategia Buyout en Large Caps y Upper Mid Market para acabar con una selección de 5 o 7 nombres.

1. Dealflow: trabajamos el acceso a las mejores firmas internacionales (KKR, CVC, Permira, Blackrock, Apollo, Ardian…)

2. Due diligence: realizamos un análisis cualitativo (medimos el track record de los fondos, ratios como el EBITDA, los niveles de deuda, el retorno, el portfolio, el mercado…); análisis cualitativo (medimos el equipo, la alineación de intereses, la experiencia, la propuesta de valor de la gestora…), y legal (características del fondo, contratos y condiciones, fiscalidad…).

3. Creación de cartera: después de este análisis seleccionamos a los cinco mejores fondos y construimos una cartera con los mejores y buscando una diversificación total (geografía, añada, sector, estrategia, gestión…).

En tu área privada puedes acceder a la ficha completa del fondo.

Inicia sesión o regístrate para verlo.

La información contenida en esta publicación no ha sido aprobada por la Comisión Nacional del Mercado de Valores. Esta publicación se lleva a cabo únicamente con fines informativos. Ni esta publicación ni su contenido constituyen una oferta, solicitud o invitación de compra, un acuerdo o compromiso de inversión o decisión de ningún tipo. Esta publicación no constituye asesoramiento específico de inversión para comprar o vender cualquier inversión o suscribir cualquier contrato de inversión o cualquier otro servicio financiero ni implica un asesoramiento o recomendación alguna de orden fiscal. Recomendamos que cualquier decisión que se adopte de índole fiscal sea consultada con abogados y/o asesores fiscales.

No debe utilizar esta publicación como base para tomar sus decisiones financieras. Todas las previsiones, opiniones, estimaciones y proyecciones contenidas en esta publicación constituyen el juicio de Crescenta o de terceras personas de reconocido prestigio y se proporcionan únicamente con fines ilustrativos. Tales previsiones, opiniones, estimaciones y proyecciones implican riesgos conocidos y desconocidos, incertidumbres y otros factores que pueden hacer que los resultados, el rendimiento o los logros reales sean materialmente diferentes de los resultados, el rendimiento o los logros futuros expresados o implícitos en tales previsiones, opiniones, estimaciones y proyecciones.

La rentabilidad pasada no es una guía fiable de la rentabilidad futura. El valor de las inversiones y los ingresos derivados de ellas pueden bajar o subir y es posible que no recupere el importe invertido. Las inversiones de Capital Privado pueden dar lugar a una serie de riesgos que el inversor debe ser capaz de evaluar.